Ну в принципе в этом есть некоторая логика, ведь по сути большинство стоит против тренда зачастую, что не есть хорошо, то есть когда пара сильно падает, то будет множество именно покупателей, обычно так. И как правило выносят покупателей дальше и цена падает вниз еще.Я заметил следующее: чем больше перевес продавцов или покупателей(статистику можно легко найти), тем вероятней то что цена пойдет против их позиции. Для меня это определенный показатель насколько опасна или безопасна будет сделка. Правда, как правило смотрю на статистику постфактум.

Закономерности прибыльной торговли

- Автор темы Aud

- Дата начала

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нём некорректно.

Вам необходимо обновить браузер или попробовать использовать другой.

Вам необходимо обновить браузер или попробовать использовать другой.

имха

Торговая Формула Ливемора для комбинирования времени и цены

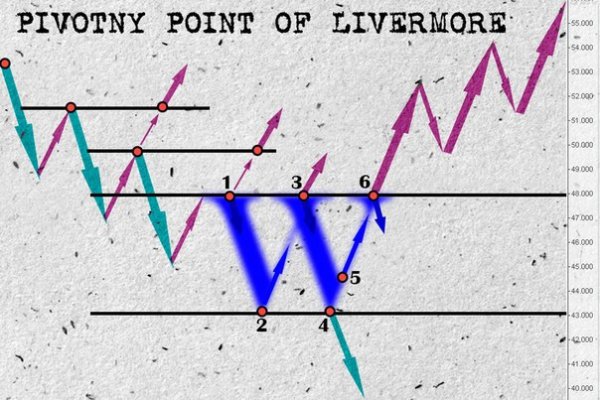

Ливермор построил свою стратегию выбора времени на основе Пивотных точек, которые помогают определить время выхода и входа в рынок, они делятся на две категории: Разворотные Точки и Точки

Разворотная точка это начало изменения основной тенденции, совершенное, с психологической точки зрения, которая дает сигнал об оптимальном времени для заключения сделки. Разворотные точки всегда сопровождаются сильным ростом объемов торговли (фаза накопления или распределения), высшей точкой покупки, которая сталкивается с валом продажи, или наоборот. Эта битва, война между покупателями и продавцами, приводит к тому, что фонд изменяет свое направление на обратное. Эти Разворотные точки обычно наступают после долгосрочных движений трендов. Точка продолжения подтверждает изменение движения, это потенциальная дополнительная точка входа в продолжающемся движении, или шанс увеличить Вашу позицию.

Возьмём акцию, которая показала нисходящий паттерн в течение достаточно долгого времени и достигает минимальной Точки (2). Затем цена корректируется к Точки (3). Закройте короткую позицию или откройте длинную, если цена поднимется выше точки (1). Если цена не поднялась выше точки (1), тогда цена опуститься в Точку (4). Именно сейчас то время, когда нужно тщательно наблюдать за рынком, потому что, если акция действительно собирается возобновить нисходящий паттерн всерьез, то она должна будет продаваться ниже Точки (4), прежде, чем покажет следующую коррекцию. Если она не в состоянии пройти Точку (4), это сигнал закрыть короткие позиции или открыть длинные, как только цена поднимется в Точку (5). Если случится вышеописанная схема, то в большинстве случаев Вы обнаружите, что она отмечает начало восходящего паттерна, и если он будет подтверждаться в положительной манере, то акция продолжит рост и достигнет цены выше Точки (6).

На основе вышесказанного можно сделать два главных вывода:

1. На нисходящем тренде каждая следующая коррекция заканчивается по цене не выше предыдущей. Каждый следующий прыжок цены вниз после коррекции должен показать новую минимальную цену текущего тренда, прежде чем будет следующая коррекция.

2. На восходящем тренде каждая следующая коррекция заканчивается по цене не ниже предыдущей. Каждый следующий прыжок цены вверх после коррекции должен показать новую максимальную цену текущего тренда, прежде чем будет следующая коррекция.

Сигналом опасности, часто сигналом о том, что нужно выходить из сделки, сигналом, который заставлял Ливермора садиться и наблюдать, был однодневный поворот. Это колебание цены, которое часто происходит в конце долгосрочного движения. Однодневный поворот происходит тогда, когда самая высокая точка этого дня выше, чем самая высокая точка предыдущего дня, но уровень закрытия сессии ниже уровня закрытия предыдущего дня и объем торгов текущего дня выше, чем объем предыдущего дня.

На протяжении всего роста акция, следуя тренду, линии наименьшего сопротивления, демонстрировала только нормальные реакции. Затем внезапно она отклонилась от нормы — неестественный рост более чем на 15 пунктов за три дня, который перерос в резкий скачок цен. Во время последнего дня подъема, почти в конце дня, началось оживление, и цена упала, закрывшись около самого низкого уровня дня. На следующее утро он открылся и упал дальше. Эти однодневные повороты часто сопровождаются ростом объема заключаемых сделок. Такой сценарий для Ливермора являлся кричащим сигналом тревоги.

Берегитесь, когда количество заключаемых сделок становится слишком большим, и акции начинают разворачиваться после длительной направленной тенденции. Это ключ, предупреждение, что приближается конец тенденции. Это показатель того, что фонды переходят из сильных в слабые руки, от профессионалов к общей массе людей. Общая масса людей зачастую рассматривает этот большой объем заключаемых сделок как показатель энергичного, здорового рынка, проходящего через нормальную коррекцию, а не верхнюю или нижнюю точку.

Общество обычно верит, что крупные игроки сбывают свой актив во время роста вверх. Они часто ошибаются. Им часто сбывают большую часть акций пула после того, как актив достиг новых вершин и перевалил через них, разворачиваясь в начале своего снижения. Это время самых высоких объемов заключаемых сделок. Это зачастую является причиной того, почему актив не может достичь новой высоты — на рынке просто слишком велико предложение. Это распродажа — которая обычно идет от крупных акционеров.

Цена всегда не стоит на месте, а находится в некотором дисбалансе. Как говорил Элдер, цена всегда будет стремиться к справедливому уровню, который чаще всего определяют скользящей средней с периодом 100, потому как основная масса трейдеров торгует среднесрок. Лучшим ориентиром для открытия позиции будет именно МА и дневной график. Определяем основной тренд и смотрим где находится цена. При данном подходе торговать конечно лучше в направлении общего тренда. Ну , а то что на рынке присутствуют крупные игроки, которые охотятся за уровнями, где лежат деньги других игроков, безусловно является истиной. Они тоже любят заработать на халяву, с использованием своего огромного капитала. Этот рынок очень мутный, хотя и очень крупный по капитализации.

Вот только скользящая средняя эта все-равно будет меняться и это осложнить прогнозирование. На то она и скользящая, что скользит в зависимости от движения цены и может резко ее уровень изменяться. Но в целом она не такая уж и бесполезная, как и вся классика.Цена всегда не стоит на месте, а находится в некотором дисбалансе. Как говорил Элдер, цена всегда будет стремиться к справедливому уровню, который чаще всего определяют скользящей средней с периодом 100, потому как основная масса трейдеров торгует среднесрок

Есть огромное количество прибыльных торговых стратегий, которые основываются на использовании скользящих средних. Самыми актуальными являются те ТС, где используются несколько скользящих средних с разными временными периодами (5, 10, 30) и вход в рынок делается по их пересечению.Вот только скользящая средняя эта все-равно будет меняться и это осложнить прогнозирование. На то она и скользящая, что скользит в зависимости от движения цены и может резко ее уровень изменяться. Но в целом она не такая уж и бесполезная, как и вся классика.

Это точно, скользящие средний - это классический инструмент, широко используемый всеми трейдерами или же частью точно. Есть кто их не признает как и вообще всю классику, у каждого свои инструменты анализа и видение рынка, но мувинги могут однозначно быть полезными.Есть огромное количество прибыльных торговых стратегий, которые основываются на использовании скользящих средних. Самыми актуальными являются те ТС, где используются несколько скользящих средних с разными временными периодами (5, 10, 30) и вход в рынок делается по их пересечению.

Мне кажется закономерность прибыльной торговли не в скользящих средних, а совершенно в других вещах. Закономерности нужно искать в ценовых движениях, находя и выделяя их цикличность. Только цикличность стабильно работает на форексе и только с ее помощью можно выйти на получение прибыли.Это точно, скользящие средний - это классический инструмент, широко используемый всеми трейдерами или же частью точно. Есть кто их не признает как и вообще всю классику, у каждого свои инструменты анализа и видение рынка, но мувинги могут однозначно быть полезными.

Уровни поддержки и уровни сопротивления - это самые часто используемые в торговле закономерности, от которых цена отскакивает как правило в 80% случаев. Либо же цена пробивает данные уровни и начинается сильное трендовое движение.закономерности как таковые бывают разные, например я обращаю внимание на уровни поддержки, так как именно они мне кажутся самыми серьезными основаниями для успешной торговли.

Последние сообщения

-

-

Чем отличается торговля на демо-счёте от торговли на реальном счёте?

- От: Алиса без страны

-

Новые темы

-

Исследование Binance: в криптокошельках инвесторов больше мемкоинов, чем биткоинов

- Автор: CryptoSales

- Ответы: 1

-

IP-токены могут стать будущим рынка мемкоинов

- Автор: CryptoSales

- Ответы: 2

-

Спотовый объем торгов на ведущих биржах вырос на 141% за месяц

- Автор: CryptoSales

- Ответы: 2

-

Как улучшить статегию разворота на основе последовательности свечей

- Автор: eurweb

- Ответы: 2

-

Биткоин обошел серебро по капитализации и вошел в топ-8 крупнейших активов мира

- Автор: CryptoSales

- Ответы: 2

-

Форекс калькулятор, журнал открытых сделок, режим управления рисками - seventraders calc

- Автор: seventraders

- Ответы: 1

-