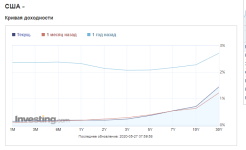

В разгар периода спада связанного с прямым направлением Кривой Доходности по трем типам облигаций США, краткосрочные ставки падают, поскольку спрос на деньги и кредиты сокращаются и ФРС вливает в экономику дополнительные средства, чтобы сделать займы привлекательными и дешевыми. Ежедневные показатели кривой доходности казначейства США за 2020 г.

Мониторинг рыночных ожиданий

- Автор темы Tonyk

- Дата начала

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нём некорректно.

Вам необходимо обновить браузер или попробовать использовать другой.

Вам необходимо обновить браузер или попробовать использовать другой.

О вливания дополнительных средств в экономику, можно судить по Числу заявок на пособие по безработице, за последнее два месяца произошел резкий скачок с 300 тыс. до 6 млн. человек. Предполагается, что зарегистрированные безработные действительно получают пособие по безработице, а не просто хотят получить. Поэтому достижение уровня числа заявок до 400 тыс. говорит, что фаза вливания дополнительных средств в экономику закончена.

Как только экономика начинает реагировать на действия ФРС, комбинация низкой доходности краткосрочных долговых обязательств и увеличения доходов по 10 и 30-ти летним облигациям может в итоге придать Кривой доходности крутую форму.

Реакцию экономики, можно отследить по Расходам физических лиц на товары длительного и краткосрочного пользования, которые с апреля месяца тоже резко упали до -7.5% и в случае возвращения показателя к уровню 0.2-0.3, можно будет расценить за реакцию экономики на вливание средств.

Реакцию экономики, можно отследить по Расходам физических лиц на товары длительного и краткосрочного пользования, которые с апреля месяца тоже резко упали до -7.5% и в случае возвращения показателя к уровню 0.2-0.3, можно будет расценить за реакцию экономики на вливание средств.

И если деловая активность возвращается на путь "выздоровления", ФРС немного поднимет краткосрочные ставки, поэтому Кривая доходности возвращается к своей нормальной форме с размахом в 2.5 пункта. О выздоровление деловой активности мы можем судить по трем индикаторам:

-индекс производственных цен PPI: активность в производственном секторе, увеличение показателей которого, говорит о росте цен в основном на оптовые закупки у производителей;

-индекс потребительских цен CPI: активность в сфере услуг, отражает изменения цен на услуги;

-баланс внешней торговли GTB: активность в производственном секторе, увеличение экспорта способствует созданию рабочих мест.

-индекс производственных цен PPI: активность в производственном секторе, увеличение показателей которого, говорит о росте цен в основном на оптовые закупки у производителей;

-индекс потребительских цен CPI: активность в сфере услуг, отражает изменения цен на услуги;

-баланс внешней торговли GTB: активность в производственном секторе, увеличение экспорта способствует созданию рабочих мест.

Так как ФРС все таки держит по контролем ставки по казначейским облигациям через краткосрочную ставку дневных займов, а в остальном рынок находится во свободном плавании, вполне возможно, индикатор "коротких ставок" будет иметь прогнозную ценность.?

Если рассмотреть максимальные периоды графиков изменения ставок ФРС и краткосрочных облигаций 3М и 1М, очевидна корреляционная зависимость между ними. На которых видны пики одинакового ценового уровня и временных периодов при падении и росте значений.

Вложения

?На недельном таймфреме графика EURUSD видно как рост или падения ставок ФРС сопровождалось разными трендами, а смена пиковой активности ?на флэтовое состояние 〰по ставкам ФРС, скоростью тренда и увеличением ценовой амплитуды в трендах соответственно.?

Много лет работает связка доллар-йена и процентная ставка по американским бондам. На краткосрочные типа 1М, 3М обращают внимания гораздо меньше. На евро часто видел анализы и прогнозирования, которые отталкивались от разницы ставок по двухлетним облигациям США И Германии.И все таки решил клонировать не большой барометр основанный на ставках по краткосрочным облигациям 3М, 1М и процентной ставке ФРС. Надеюсь, что так можно будет прогнозировать изменение ставок ФРС и курса EURUSD на краткосрочных периодах торговли.

Если использовать психологию "большого депозита" и фундаментального анализа в своей ТС, может быть и достаточно исследовать облигации с годичными сроками погашения и успешно выявлять приоритетные тенденции. Но когда в связке фундамент и теханализ, то и целевые горизонты намного меньше, и флэтовые ситуации начинают уменьшать доходность по сделкам, думаю исследование поведения краткосрочным займов прольет свет на многие из этих вопросов.Много лет работает связка доллар-йена и процентная ставка по американским бондам. На краткосрочные типа 1М, 3М обращают внимания гораздо меньше. На евро часто видел анализы и прогнозирования, которые отталкивались от разницы ставок по двухлетним облигациям США И Германии.

Прежде чем приступить к исследованиям краткосрочных займов, думаю сначала по лучше понять, как формируется кривая доходности по 3M-10Y-30Y облигациям. На графиках Кривой доходности разных сайтов показана растущая кривая по доходам этих облигаций. Но это если брать текущие ставки по этим займам. В случае если построить график с годовыми данными ситуация начинает меняться на противоположную.

Вложения

Пробуйте. Но связь процентых ставок по тем же двухлеткам и десятилеткам работает и на малых таймфреймах, хоть внутри дня. Масса роботов под такой межрыночный анализ заточена. А вот про связи по краткосрочным займам такого не видел. В период кризиса бывает, но там другая механика событий.

Это вопрос тактики, если у трейдера что то не срастается локально, и он заточен как робот делать локи, развороты и т.д, он это делает и имеет свой успех, в этом его работа.Масса роботов под такой межрыночный анализ заточена

Инвестор всегда рассматривает долгосрочные горизонты, но точку входа он ищет локально, и не каждому инвестору хотелось бы войти в рынок и попасть в какой то кризис, скорей всего он забракует такую сделку.В период кризиса бывает, но там другая механика событий.

И есть еще связка инвестор - трейдер, где последний находится по давлением долгосрочных горизонтов, но работать нужно в основном внутри дня. Поэтому в случае, если не срастется локально по фундаменту, то большая вероятность, что в долгосрочном фундаменте, объяснение станет очевидным, но робота так не запрограммируешь.Пробуйте. Но связь процентых ставок по тем же двухлеткам и десятилеткам работает и на малых таймфреймах, хоть внутри дня.

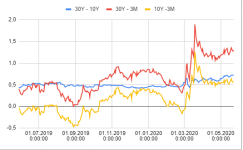

График на инвестинге показывает постоянный не большой рост по общей линии разных облигаций, у меня в exel на годовом периоде три основных типа облигаций, по которым делается анализ этого рынка, движутся планомерно вниз. В случае если найти разность между ставками этих облигаций по каждому дню годового периода, и нанести на график, так же наблюдается растущая общая динамика.

Вложения

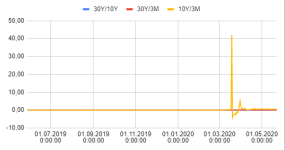

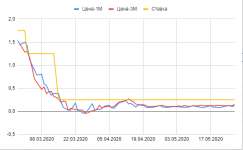

Если отфильтровать шумы через формулу маржи (x-y)/x, то останется только один импульс, который был создан c 3.03-15.03.20г. понижением ставки на 0.5 и 1.0 пункта. Что привело к падению 3M облигаций до нуля. При этом произошло увеличение разности в пунктах между ставками облигаций. Поэтому в общем Кривая доходности имеет ровное направление(пока это видно), и при равенстве ставок по каким либо двум из этих типов облигаций, говорит о 50%-ой вероятности замедления экономического развития.

P.S. конечно если доверять Бернарду Боумолю.?️

P.S. конечно если доверять Бернарду Боумолю.?️

Вложения

В вопросе торговли с использованием краткосрочных облигаций, важным моментом было бы сделать визуализацию побуждающих мотивов, имеющие эмпирический характер:

-основное правило работы на облигациях, где ФРС является регулятором только краткосрочных ставок по дневным займам;

-возможность быстрой проверки на достижение "дна" связки 1M-3M-ставка ФРС, при чем можно судить о максимальной разности в ставках на кратко срочных периодах.

На графике с 3-х месячном периодом, есть возможность проследить исторические сигналы и с моделировать варианты будущих изменений.

-основное правило работы на облигациях, где ФРС является регулятором только краткосрочных ставок по дневным займам;

-возможность быстрой проверки на достижение "дна" связки 1M-3M-ставка ФРС, при чем можно судить о максимальной разности в ставках на кратко срочных периодах.

На графике с 3-х месячном периодом, есть возможность проследить исторические сигналы и с моделировать варианты будущих изменений.

Вложения

Учитывая те аргументы, что доходность по облигациям зависит от курса процентной ставки облигаций, и рост курса приводит к понижению доходности ценной бумаги. Увеличение инфляции приводит к росту процентной ставки ФРС и падению курсов облигаций и росту их доходности, ставку ФРС можно считать, объективным уровнем сопротивления или поддержки в связке 1M-3M-ставка ФРС.

Это также подтверждается на графике shortrate, при совпадении значений, курсы 1М и 3М отскакивают от уровня ставки ФРС.

Это также подтверждается на графике shortrate, при совпадении значений, курсы 1М и 3М отскакивают от уровня ставки ФРС.

Ускорение темпов роста доходов и особенно личных расходов, приводит к оживлению торговли облигациями. Потому что это предвещает экономический рост и увеличение инфляционных ожиданий. Но прежде чем ФРС поднимет ставку по краткосрочным кредитам, необходимо чтобы выросла доходность по облигациям, что происходит только за счет падения курсов облигаций. Курсы недавно упали до нулевых отметок за счет понижения ставки ФРС, поэтому повышать ставку пока за счет роста инфляции не поднялись курсы облигаций, вообще не имеет смысла.

Пониженная ставка ФРС создает сопротивление, для роста курсов краткосрочных облигаций, постоянно напоминая о том, что идет жесткая монетарная политика. Курсы доходности долгосрочных облигаций могут конечно вырасти за счет падения CPI и курсов ставок, может даже вырасти разница в доходности между 30Y и 3M облигаций до 2.5 пунктов и выше. Но это может отразиться на экономике в целом, неопределенности в выкупной цене по долгосрочным облигациям, а также росту спроса на низкий курс краткосрочных облигаций, и привести к резкому росту их курса в будущем, когда Кривая доходности примет инвертированную форму и росту доходности между 3M и 10Y облигациями более чем 2.4 пункта. А это уже 100% вероятность экономического кризиса.

Мне кажется, для того того что бы дальше, что то прогнозировать, необходимо вообще исключить выкупную цену, т.е спекулятивный интерес по облигациям. Если бы, просто была фиксированная доходность, о Кривой доходности по облигациям можно было бы судить по графику курса процентных ставок - что то вроде абсолютного контроля государства, как в России к примеру.

Последние сообщения

-

Дневник трейдера Торговая стратегия "Осознанный трейдинг. Спекулятивная торговля"

- От: Mikhail Mercantilist

-

Сезонные тенденции, вероятности и блоки лимитных позиций основных мажоров

- От: Александр Борских

Новые темы

-

-

-

-

-

-

Дорого покупаем акции Российских компаний практически любых ОАО и ПАО

- Автор: finansabn

- Ответы: 6