Мониторинг рыночных ожиданий

- Автор темы Tonyk

- Дата начала

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нём некорректно.

Вам необходимо обновить браузер или попробовать использовать другой.

Вам необходимо обновить браузер или попробовать использовать другой.

Это уже на уровне искусства.

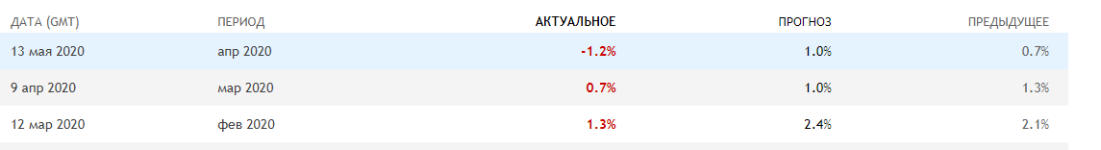

Вот в том-то все и дело, что искусство, но не много статистики не помешает...опять этот скрин только уже с расстановкой дат по экстремумам. По моему слишком большие периоды в начале этого графике и очень маленькие(PPI раз в месяц выходит) в конце формации.

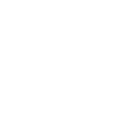

То что график месячного PPI коррелирует с дневным графиком евродоллара под сомнение ставить не буду, потому что наблюдал это явление еще с августа 2018 года. Посещая курсы по трейдингу, мне там предложили открыть позицию на продажу по евродоллару мотивируя появлением графической фигуры треугольник(красный прямоугольник) и на пробитии этой модели можно было бы открыть сделку

. Как раз на этом прорыве, вышли данные по PPI, которые уже третий месяц подряд имели положительную динамику. И буквально через 10 дней цена развернулась и пошла в обратную сторону.

. Как раз на этом прорыве, вышли данные по PPI, которые уже третий месяц подряд имели положительную динамику. И буквально через 10 дней цена развернулась и пошла в обратную сторону.

Сейчас ситуация, похожая, так же три месяца подряд выходят только отрицательные данные и возможно, что это и есть последняя медвежья тенденция(красная линия на графике евродолар) до появления турбулентности и флета по евродоллару.

Вложения

Обычно позитивные данные по индексу благоприятно отражаются на курсе доллара и говорят об увеличении инфляции и по существу росте ставок. Поэтому если производство в минусе график индекса PPI начинает запаздывать и тянуться за графиком евродоллара, а если выходит серия положительных данных, начинает направлять рынок.

Евродоллар находится в нисходящем канале, в перспективе ожидается рост значений PPI, что обусловлено ростом цены до 1.13958. Следовательно, рост индекса производственных цен укрепит доллар и цена попытается пробить нижнюю границу канала, а далее при условии, что на графике PPI будет пробит экстремум в районе 0.5%, цена попытается пробить уровень 1.13958. Временной период этого прогноза может варьировать от 3 месяцев, если будет поэтапный рост индекса, до следующего релиза по PPI в случае если значения индекса резко вырастут более 0.5%.

Вложения

За последние 3 месяца динамика инфляции в США имеет медвежью тенденцию, последний выход данных пробил экстремум 0.8% 16 августа 2016 года на графике CPI, который на графике евродоллара находится на уровне 1.11171. Последние значение 0.3% CPI наблюдались на графике евродоллара на уровне 2015 года( 0-0.5%CPI) 1.15096-1.04937.

Так же на графике CPI г/г последний пик значения инфляции 2.5% 13 февраля 2020г. находится на уровне 2.5% 14 ноября 2018 года. На графике евродоллар это уровень 1.18133. Поэтому падение доллара связанное с будущим ростом индекса PPI может протестировать этот уровень сопротивления.

Конечно, не всегда в прямую можно отследить такие зависимости. На это обычно стараюсь смотреть. Но чтобы ловить дивергенцию для меня это что-то запредельное. Обычно рост или спад. Но все фигуры здесь будут применимы. Результат анализа и состоит в этом.

Эти запредельные умозаключения по большому счету относятся к научно-техническим парадигмам аппроксимации и интерполяции. Но для деловой активности эти определения имеют больше токсичное влияние, поэтому в финансовом мире используется понятие арбитраж. ?это что-то запредельное.

Обзор новостей последней рабочей недели месяца.

На этой неделе выйдут данные по экономике США, по которым можно будет отследить изменения связанные с ростом национальной экономики:

К данным имеющим большое влияние на рост экономики:

- вторник: Индекс доверия потребителей от CB;

-четверг: квартальные данные по ВВП и Заказы на базовые товары длительного пользования м/м;

В целом прогнозы по этой статистике ожидаются положительные.

На этой неделе выйдут данные по экономике США, по которым можно будет отследить изменения связанные с ростом национальной экономики:

К данным имеющим большое влияние на рост экономики:

- вторник: Индекс доверия потребителей от CB;

-четверг: квартальные данные по ВВП и Заказы на базовые товары длительного пользования м/м;

В целом прогнозы по этой статистике ожидаются положительные.

Так же эти данные можно разделить она группу, в которых заложены признаки ценового давления, что может привести к изменению процентных ставок.

-Индекс доверия: депрессивные настроения - снижение ставок, удовлетворительные - повышение;

-Заказы на базовые товары: опережающий индикатор объема промышленного производства, увеличение значений которого может привести к росту цен в производстве и повышению инфляции.

-Индекс доверия: депрессивные настроения - снижение ставок, удовлетворительные - повышение;

-Заказы на базовые товары: опережающий индикатор объема промышленного производства, увеличение значений которого может привести к росту цен в производстве и повышению инфляции.

Так же на этой неделе выйдут данные средней важности, которые могут повлиять на рост экономики или инфляции:

-среда: Бежевая книга ФРС, отчет учитывается FOMC при формировании решения по процентной ставке;

-четверг: Число заявок на пособие по безработице н/н, учитывается ФРС, ожидается резкое сокращение числа заявок 41тыс., что может говорить о восстановлении экономики.

-пятница: Расходы физических лиц м/м: составляют 70% ВВП, рост которых говорит об увеличении инфляции. Ожидается рост расходов до 0.3%.

-среда: Бежевая книга ФРС, отчет учитывается FOMC при формировании решения по процентной ставке;

-четверг: Число заявок на пособие по безработице н/н, учитывается ФРС, ожидается резкое сокращение числа заявок 41тыс., что может говорить о восстановлении экономики.

-пятница: Расходы физических лиц м/м: составляют 70% ВВП, рост которых говорит об увеличении инфляции. Ожидается рост расходов до 0.3%.

&KeyRoll

Есть еще один показатель, который выделяется на фоне остальных в плане точности, это Кривые доходности. Расчет показателя проводится по последним ставкам доходности, казначейских долговых обязательств. Ставки могут иметь крутое, нормальное, ровное или инвертированное направление графика доходности по долговым обязательствам с разным периодом погашения. Где направление показывает состояние экономики США.

Так же на этой неделе выйдут данные:

-вторник: 3 и 6-ти месячных векселей и 2-х летних казначейских облигаций;

-среда: 5-ти летних казначейских облигаций;

-четверг: 7-ми летних казначейских облигаций.

Есть еще один показатель, который выделяется на фоне остальных в плане точности, это Кривые доходности. Расчет показателя проводится по последним ставкам доходности, казначейских долговых обязательств. Ставки могут иметь крутое, нормальное, ровное или инвертированное направление графика доходности по долговым обязательствам с разным периодом погашения. Где направление показывает состояние экономики США.

Так же на этой неделе выйдут данные:

-вторник: 3 и 6-ти месячных векселей и 2-х летних казначейских облигаций;

-среда: 5-ти летних казначейских облигаций;

-четверг: 7-ми летних казначейских облигаций.

Первым сигналом, который предупреждает о нарастании проблем в экономике и ее приближении к периоду спада и реализации сценария максимального снижения инфляции, является ровная или прямая кривая доходности. Когда значения по ставкам доходности долговых обязательств с разным сроком погашения становятся примерно на одном уровне.?

Первым сигналом, который предупреждает о нарастании проблем в экономике и ее приближении к периоду спада и реализации сценария максимального снижения инфляции, является ровная или прямая кривая доходности. Когда значения по ставкам доходности долговых обязательств с разным сроком погашения становятся примерно на одном уровне.?В данный момент Кривая доходности находится между нормальным состоянием и прямым, когда есть различия в этих ставках с увеличением от меньшего периода к большему, но не соблюдается нормы разницы ставок между 3-х месячными, 10-летними и 30-летними, 1.2 и 2.5 пункта соответственно, по отношению к 3-х месячным.

Последнее редактирование:

Существует одно правило, которое сводится к тому, что ФРС и устанавливает нормы доходности в самой краткосрочной перспективе, произвольно управляя ставками по однодневным федеральным займам, все остальные показатели определяются рынком и исключительно им.

Поэтому такой сравнительный анализ по периодам имеет место быть, где видно, что в принципе кривая имеет ровное направление, пока разница между 3М и 30Y не составит выше на 2,4 пункта. При такой разнице вероятность начала экономического кризиса в течении ближайших 18 месяцев подскакивает до 90%.

Последние колебания этих трех типов облигаций произошедшие 26.03.2020 года, при которых 3М упали до отметки 0%, а 10Y и 30Y стали равны 1%, показали, что рынок нащупал дно. Даже при нуле 3M разница с 30Y получилось 1.35 пункта по сравнению с годовыми данными. Эта неопределенность говорит о разгаре экономического спада связанного с прямой Кривой доходности.

Исследовать динамику облигаций на более глубоких периодах не имеет прогнозного смысла так как инфляция измеряется на годовом периоде и по факту работает сценарий максимального снижения инфляции, и резкое снижение ставок ФРС привело к тому, что падение ставок по краткосрочным займам понизило доходность по долгосрочным облигациям. Далее, трейдеры в погоне за высокими ставками доходности, могут начать скупать облигации, что приведет к росту курса облигаций и "съедая" будущие доходы приближать долгосрочные ценные бумаги к доходности краткосрочных.

Последние сообщения

-

Дневник трейдера Торговая стратегия "Осознанный трейдинг. Спекулятивная торговля"

- От: Mikhail Mercantilist

-

Сезонные тенденции, вероятности и блоки лимитных позиций основных мажоров

- От: Александр Борских

Новые темы

-

-

-

-

-

-

Дорого покупаем акции Российских компаний практически любых ОАО и ПАО

- Автор: finansabn

- Ответы: 6